عندما تريد القيام بعملية شراء أو دفع فاتورة ما، فقد توفر لك البطاقات الائتمانية الراحة والمال أيضًا، خاصة إذا كنت تكسب بعضًا مما تنفقه في شكل مكافآت. يمكنك استخدام البطاقات الائتمانية تلك لبناء سجل ائتماني جيد كذلك.

للوهلة الأولى قد تبدو لك البطاقات الائتمانية وبطاقات الخصم متشابهة، إلا أن طريقة عملها مختلفة كليًا. إذا كنت حديث العهد مع البطاقات الائتمانية فهناك الكثير من الحقائق التي يجب عليك معرفتها.

ما هي بطاقة الائتمان؟

هي في الأساس بطاقة عادية يمكنك استخدامها لإجراء عمليات الشراء أو دفع فواتيرك أو -حسب نوع البطاقة- سحب النقود. إن أبسط فكرة لشرح بطاقة الائتمان هي بالنظر إليها على أنها نوع من أنواع القروض قصيرة الأمد.

فعندما تفتح حساب بطاقة ائتمان، فإن البنك أو شركة الائتمان ستمنحك ائتمانًا محددًا. هو في الأساس مبلغ من المال يمكنك استخدامة لإجراء عمليات شراء فواتيرك أو دفعها. ويُخفَّض عنها رصيدك المتاح بقدر استخدامك للبطاقة، ومن ثم تسدّ أنت ما أنفقته من حد الائتمان للبنك أو لشركة الائتمان. قد تكون بطاقة الائتمان مؤمّنة أو غير مؤمنة، إذ تتطلب بطاقة الائتمان المؤمنة إيداعًا نقديًا، ويكون عندها الحد الائتماني للبطاقة ضعف قدر الإيداع عادةً.

كيف تعمل البطاقات الائتمانية ؟

عند استخدامك بطاقة الائتمان في عملية شراء عبر الإنترنت فإن تفاصيل بطاقتك تُرسل إلى بنك صاحب المتجر، فيحصل عندها البنك على تفويض من شبكة بطاقة الائتمان لإتمام معالجة العملية، بعدها يجب على جهة إصدار بطاقة الائتمان التحقق من بياناتك والموافقة على المعاملة أو رفضها.

في حال تمت الموافقة على العملية، يُسَد المبلغ حينها إلى بنك صاحب المتجر ويُخفَّض رصيدك المُتاح بمقدار مبلغ العملية. في نهاية دورة الفوترة ستتلقى بيانًا يوضح جميع المعاملات التي تمت خلال الشهر، ويوضح رصيدك السابق والمتاح والمبلغ الواجب دفعه وتاريخ الاستحقاق.

فترة السماح هي الفترة الزمنية الواقعة بين تاريخ الشراء وتاريخ الاستحقاق المدرج في كشف حسابك خلال تلك الفترة. فإذا دفعت فاتورتك بالكامل بحلول تاريخ الاستحقاق فلن يجب عليك دفع رسوم الفائدة. لكن إذا كان هناك رصيد مُستحَق ولم يُسَد فبإمكان جهة إصدار بطاقتك أن تفرض عليك فائدة.

يُظهر معدل النسبة المئوية السنوي لبطاقتك الائتمانية أو معدل الفائدة السنوية تكلفة الاحتفاظ بالرصيد على أساس سنوي. يتضمن هذا المعدل كلًا من نسبة الفائدة والتكاليف الأخرى مثل الرسوم السنوية المُستحقَة.

تحتوي معظم البطاقات الائتمانية على معدل نسبة سنوي متغير ومرتبط بسعر الفائدة الأولي. يُحتسَب معدل الفائدة السنوي لبطاقة الائتمان بناءً على عوامل مختلفة. هذا يعني أن معدل الفائدة السنوي لبطاقتك الائتمانية قد يتغير بمرور الوقت، مع أن قانون «كارد» لسنة 2009 يضع إرشادات صارمة بشأن إمكانية رفع الأسعار من قبل شركات البطاقات الائتمانية.

قد يؤدي التأخر عن سداد المبالغ المستحقة في بطاقة الائتمان إلى فرض عقوبة سنوية تصل إلى 30%.

الفرق بين البطاقات الائتمانية وبطاقات الخصم

قد تبدو بطاقة الائتمان وبطاقة الخصم متشابهة، لكنها ليست كذلك. فعندما تستخدم بطاقتك الائتمانية للقيام بعملية شراء أو دفع أي من فواتيرك، فأنت فعليًا لا تنفق من أموالك الخاصة في تلك اللحظة، ولكنك تنفق أموال شركة بطاقة الائتمان التي يتعين عليك سدادها لاحقًا ودفع الفائدة المحتملة لذلك.

بالمقابل، ترتبط بطاقة الخصم مباشرة بحسابك الجاري إذ تُخصَم الأموال تلقائيًا من حسابك المصرفي فور انتهاء المعالجة، ولا يجب عليك لاحقًا سداد أي فوائد أو رسوم نظرًا إلى أن الأموال قد أُنفقَت بالفعل من حسابك.

تختلف بطاقات الخصم والائتمان أيضًا من حيث تأثير درجة الائتمان -درجة جدارتك الائتمانية- فاستخدامك بطاقة الخصم لا يؤثر في درجة الائتمان، إذ لا يُبلَّغ عن نشاطك المصرفي لمكاتب الائتمان. أما في حالة بطاقة الائتمان فإن استخدامك لها قد يؤثر في درجة الائتمان خاصتك مباشرةً. على سبيل المثال يمكنك حساب درجات ائتمانك بناء على ما يلي:

قد يساعد سداد مدفوعات بطاقتك الائتمانية في الوقت المحدد على تحسين مستواك الائتماني (درجة الائتمان)، ويؤدي التأخير في السداد إلى الإضرار بها.

وبالمثل، فإن الاحتفاظ برصيد منخفض مقارنة بالحد الائتماني لبطاقتك له تأثير جيد، في حين أن زيادة حدود بطاقتك قد يخفّض من درجات ائتمانك.

قد يكون الاختلاف الجوهري بين البطاقات الائتمانية والخصم في مستوى الحماية من الاحتيال. نظرًا إلى أن القانون الفيدرالي يوفر حماية أكبر للبطاقات الائتمانية مقارنة ببطاقات الخصم.

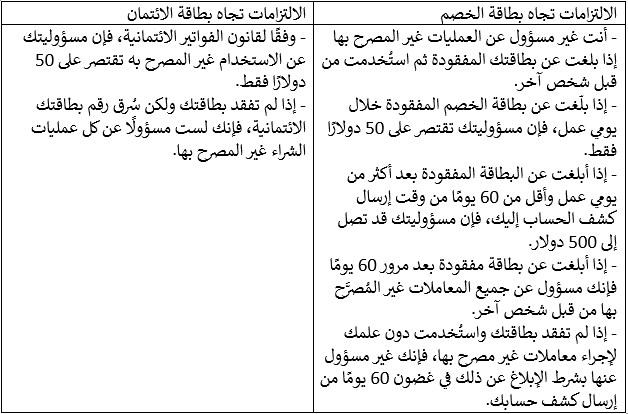

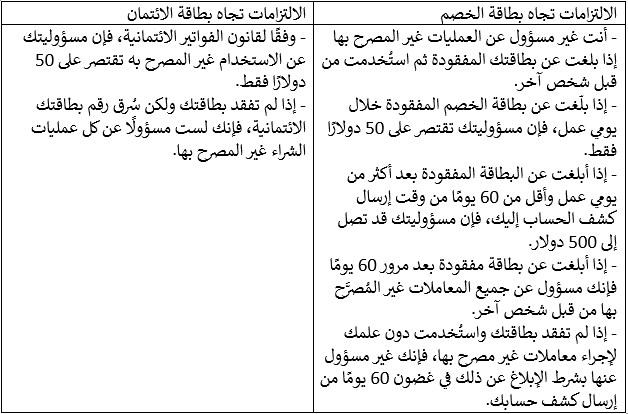

يشرح الجدول التالي مدى مسؤوليتك عن المعاملات غير المصرح بها باستخدامك لبطاقة الخصم والائتمان.

كيف تقارن بين البطاقات الائتمانية ؟

إذا كنت بصدد الحصول على بطاقتك الائتمانية الأولى أو التالية، فهناك بعض الاعتبارات الأساسية عند مقارنة البطاقات الائتمانية، وهي كالتالي:

من الجيد أيضًا التعرف على المزايا الأخرى للبطاقة إن وُجدت، يمكنك مثلًا الحصول على بطاقة ائتمان للسفر وكسب أميال أو نقاط على الرحلات الجوية والإقامات الفندقية، أو مزايا الوصول إلى صالة المطار أو أرصدة رسوم الخطوط الجوية. يمكنك أيضًا حساب قيمة المكافآت مقابل الفوائد لتحديد إذا كانت البطاقة تستحق ذلك.

الخلاصة

قد تكون البطاقات الائتمانية أداة جيدة في حال استُخدمت بطريقة مسؤولة لبناء الائتمان، ويمكنك تحقيق ذلك بسداد فاتورتك في الوقت المحدد، والحفاظ على رصيد منخفض واستخدام بطاقة الائتمان حسب الحاجة فقط ما يساعدك على بناء درجة ائتمان جيدة والحفاظ عليها. وفي النهاية تذكّر: عليك دفع فاتورتك كاملة كل شهر لتجنب رسوم الفوائد

للوهلة الأولى قد تبدو لك البطاقات الائتمانية وبطاقات الخصم متشابهة، إلا أن طريقة عملها مختلفة كليًا. إذا كنت حديث العهد مع البطاقات الائتمانية فهناك الكثير من الحقائق التي يجب عليك معرفتها.

ما هي بطاقة الائتمان؟

هي في الأساس بطاقة عادية يمكنك استخدامها لإجراء عمليات الشراء أو دفع فواتيرك أو -حسب نوع البطاقة- سحب النقود. إن أبسط فكرة لشرح بطاقة الائتمان هي بالنظر إليها على أنها نوع من أنواع القروض قصيرة الأمد.

فعندما تفتح حساب بطاقة ائتمان، فإن البنك أو شركة الائتمان ستمنحك ائتمانًا محددًا. هو في الأساس مبلغ من المال يمكنك استخدامة لإجراء عمليات شراء فواتيرك أو دفعها. ويُخفَّض عنها رصيدك المتاح بقدر استخدامك للبطاقة، ومن ثم تسدّ أنت ما أنفقته من حد الائتمان للبنك أو لشركة الائتمان. قد تكون بطاقة الائتمان مؤمّنة أو غير مؤمنة، إذ تتطلب بطاقة الائتمان المؤمنة إيداعًا نقديًا، ويكون عندها الحد الائتماني للبطاقة ضعف قدر الإيداع عادةً.

كيف تعمل البطاقات الائتمانية ؟

عند استخدامك بطاقة الائتمان في عملية شراء عبر الإنترنت فإن تفاصيل بطاقتك تُرسل إلى بنك صاحب المتجر، فيحصل عندها البنك على تفويض من شبكة بطاقة الائتمان لإتمام معالجة العملية، بعدها يجب على جهة إصدار بطاقة الائتمان التحقق من بياناتك والموافقة على المعاملة أو رفضها.

في حال تمت الموافقة على العملية، يُسَد المبلغ حينها إلى بنك صاحب المتجر ويُخفَّض رصيدك المُتاح بمقدار مبلغ العملية. في نهاية دورة الفوترة ستتلقى بيانًا يوضح جميع المعاملات التي تمت خلال الشهر، ويوضح رصيدك السابق والمتاح والمبلغ الواجب دفعه وتاريخ الاستحقاق.

فترة السماح هي الفترة الزمنية الواقعة بين تاريخ الشراء وتاريخ الاستحقاق المدرج في كشف حسابك خلال تلك الفترة. فإذا دفعت فاتورتك بالكامل بحلول تاريخ الاستحقاق فلن يجب عليك دفع رسوم الفائدة. لكن إذا كان هناك رصيد مُستحَق ولم يُسَد فبإمكان جهة إصدار بطاقتك أن تفرض عليك فائدة.

يُظهر معدل النسبة المئوية السنوي لبطاقتك الائتمانية أو معدل الفائدة السنوية تكلفة الاحتفاظ بالرصيد على أساس سنوي. يتضمن هذا المعدل كلًا من نسبة الفائدة والتكاليف الأخرى مثل الرسوم السنوية المُستحقَة.

تحتوي معظم البطاقات الائتمانية على معدل نسبة سنوي متغير ومرتبط بسعر الفائدة الأولي. يُحتسَب معدل الفائدة السنوي لبطاقة الائتمان بناءً على عوامل مختلفة. هذا يعني أن معدل الفائدة السنوي لبطاقتك الائتمانية قد يتغير بمرور الوقت، مع أن قانون «كارد» لسنة 2009 يضع إرشادات صارمة بشأن إمكانية رفع الأسعار من قبل شركات البطاقات الائتمانية.

قد يؤدي التأخر عن سداد المبالغ المستحقة في بطاقة الائتمان إلى فرض عقوبة سنوية تصل إلى 30%.

الفرق بين البطاقات الائتمانية وبطاقات الخصم

قد تبدو بطاقة الائتمان وبطاقة الخصم متشابهة، لكنها ليست كذلك. فعندما تستخدم بطاقتك الائتمانية للقيام بعملية شراء أو دفع أي من فواتيرك، فأنت فعليًا لا تنفق من أموالك الخاصة في تلك اللحظة، ولكنك تنفق أموال شركة بطاقة الائتمان التي يتعين عليك سدادها لاحقًا ودفع الفائدة المحتملة لذلك.

بالمقابل، ترتبط بطاقة الخصم مباشرة بحسابك الجاري إذ تُخصَم الأموال تلقائيًا من حسابك المصرفي فور انتهاء المعالجة، ولا يجب عليك لاحقًا سداد أي فوائد أو رسوم نظرًا إلى أن الأموال قد أُنفقَت بالفعل من حسابك.

تختلف بطاقات الخصم والائتمان أيضًا من حيث تأثير درجة الائتمان -درجة جدارتك الائتمانية- فاستخدامك بطاقة الخصم لا يؤثر في درجة الائتمان، إذ لا يُبلَّغ عن نشاطك المصرفي لمكاتب الائتمان. أما في حالة بطاقة الائتمان فإن استخدامك لها قد يؤثر في درجة الائتمان خاصتك مباشرةً. على سبيل المثال يمكنك حساب درجات ائتمانك بناء على ما يلي:

- سجل الدفع

- استخدام الائتمان

- العمر الائتماني

- مزيج الائتمان

- الاستفسار حول ائتمان جديد

قد يساعد سداد مدفوعات بطاقتك الائتمانية في الوقت المحدد على تحسين مستواك الائتماني (درجة الائتمان)، ويؤدي التأخير في السداد إلى الإضرار بها.

وبالمثل، فإن الاحتفاظ برصيد منخفض مقارنة بالحد الائتماني لبطاقتك له تأثير جيد، في حين أن زيادة حدود بطاقتك قد يخفّض من درجات ائتمانك.

قد يكون الاختلاف الجوهري بين البطاقات الائتمانية والخصم في مستوى الحماية من الاحتيال. نظرًا إلى أن القانون الفيدرالي يوفر حماية أكبر للبطاقات الائتمانية مقارنة ببطاقات الخصم.

يشرح الجدول التالي مدى مسؤوليتك عن المعاملات غير المصرح بها باستخدامك لبطاقة الخصم والائتمان.

كيف تقارن بين البطاقات الائتمانية ؟

إذا كنت بصدد الحصول على بطاقتك الائتمانية الأولى أو التالية، فهناك بعض الاعتبارات الأساسية عند مقارنة البطاقات الائتمانية، وهي كالتالي:

- معدل الفائدة السنوي المتغير المعتاد للمشتريات.

- معدل الفائدة السنوي لعمليات التحويل والرصيد المُقدَّم الواجب دفعه.

- شروط معدل الفائدة السنوي وأحكامه.

- الرسوم السنوية.

- برامج المكافآت.

- شروط عرض المكافآت الأولية.

من الجيد أيضًا التعرف على المزايا الأخرى للبطاقة إن وُجدت، يمكنك مثلًا الحصول على بطاقة ائتمان للسفر وكسب أميال أو نقاط على الرحلات الجوية والإقامات الفندقية، أو مزايا الوصول إلى صالة المطار أو أرصدة رسوم الخطوط الجوية. يمكنك أيضًا حساب قيمة المكافآت مقابل الفوائد لتحديد إذا كانت البطاقة تستحق ذلك.

الخلاصة

قد تكون البطاقات الائتمانية أداة جيدة في حال استُخدمت بطريقة مسؤولة لبناء الائتمان، ويمكنك تحقيق ذلك بسداد فاتورتك في الوقت المحدد، والحفاظ على رصيد منخفض واستخدام بطاقة الائتمان حسب الحاجة فقط ما يساعدك على بناء درجة ائتمان جيدة والحفاظ عليها. وفي النهاية تذكّر: عليك دفع فاتورتك كاملة كل شهر لتجنب رسوم الفوائد