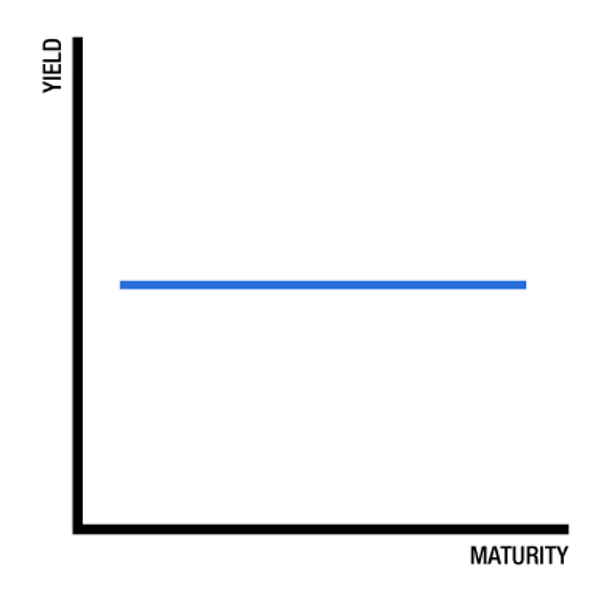

ما منحنى العائد المستوي flat yield curve؟

يستوي منحنى العائد عندما ينخفض الفرق بين أسعار فوائد السندات طويلة الأجل وقصيرة الأجل بنفس الجودة الائتمانية، ويحدث غالبًا عند الانتقال بين المنحنيات العادية والمعكوسة. يختلف منحنى العائد المستوي عن الطبيعي (العادي) في ميل منحنى العائد الطبيعي إلى أعلى.

مفهوم منحنى العائد المستوي

يشير منحنى العائد المستوي إلى انخفاض الفرق بين العوائد على السندات طويلة الأجل وقصيرة الأجل، تنخفض فائدة الاحتفاظ بالسندات طويلة الأجل عندما يتساوى العائد المقدم على السندات طويلة الأجل وقصيرة الأجل، ولا يحصل المستثمر على تعويض عن المخاطر المرتبطة بحيازة أوراق مالية طويلة الأجل، مثلًا يستوي منحنى العائد على سندات الخزانة الأمريكية عندما يبلغ العائد على السندات مدة عامين 5% ومدة 30 عامًا 5.1%.

ينتج منحنى العائد المستوي عن انخفاض أسعار الفائدة طويلة الأجل عن أسعار الفائدة قصيرة الأجل أو ارتفاع معدلات الفائدة قصيرة الأجل على الفائدة طويلة الأجل، ويرتبط ذلك بقلق المستثمرين والتجار بشأن مستقبل الاقتصاد الكلي، يُعَد توقع انخفاض التضخم أو رفع مجلس الاحتياطي الفيدرالي أسعار الفائدة على الأموال الفيدرالية على المدى القريب من أسباب منحنى العائد المستوي.

مثلًا إذا رفع مجلس الاحتياطي الفيدرالي هدفه قصير الأجل في غضون فترة محددة فإن أسعار الفائدة طويلة الأجل تستقر أو ترتفع، وترتفع أسعار الفائدة قصيرة الأجل، فيستوي منحنى العائد مع ارتفاع المعدلات قصيرة الأجل على المعدلات طويلة الأجل.

الأفكار الرئيسية

- يستوي منحنى العائد عند عدم حدوث تغير ملحوظ بين أسعار الفائدة على السندات طويلة الأجل وقصيرة الأجل، ومن ثم لا ينجذب المستثمرين للسندات طويلة الأجل.

- يرتبط هذا المنحنى بفقد المستثمرين ثقتهم في إمكانيات نمو السوق على المدى الطويل.

- تعد استراتيجية الحديد إحدى طرق مكافحة منحنى العائد المستوي، وتُستخدم لموازنة المحفظة الاستثمارية بين السندات طويلة الأجل وقصيرة الأجل، وتعمل على أفضل وجه عندما تختلف مدة استحقاق السندات أو تتوالى في فترات زمنية محددة.

تفيد استراتيجية الحديد The barbell strategy المستثمرين في بيئة منحنى العائد المستوي، أو إذا تطلع مجلس الاحتياطي الفدرالي إلى رفع أسعار الفائدة على الأموال الفيدرالية، ومع ذلك يضعف أداؤها عندما يهبط منحنى العائد. تستخدم استراتيجية الحديد في استثمار الدخل الثابت وتداوله، وتشكل السندات طويلة الأجل نصف المحفظة الاستثمارية في هذه الاستراتيجية ويتكون النصف الباقي من سندات قصيرة الأجل.

مثلًا يخصص المستثمر نصف محفظة الدخل الثابت لسندات الخزينة الأمريكية مدة 10 سنوات والنصف الأخر لسندات العامين معتقدًا أن منحنى العائد سيستوي، بافتراض أن فرق العائد هو 8%، وبذلك يتفاعل ببعض المرونة مع التغيرات في أسواق السندات، ومع ذلك تتعرض المحفظة لانخفاض كبير إذا ارتفعت المعدلات طويلة الأجل بشدة، ويرجع ذلك إلى مدة السندات طويلة الأجل.